日前随着澳大利亚大选结束,基于对住房部门的稳定预期,澳元似乎开始触底回升。截至发稿时间,澳元/美元相比大选前(5月17日)的收盘价上涨了1.12%。

针对大选后的澳元走势,摩根士丹利分析师Andrew Watrous日前撰文指出,预期澳大利亚住房部门和劳动力市场将令市场失望。该机构认为,政府的政策变化或澳联储降息,都难以抵消房地产部门的下滑,因而也不足以逆转澳元当前的弱势。

此外,该机构并表示,考虑到澳大利亚家庭部门的高杠杆水平,住房部门的疲弱表现,以及持续的经贸紧张局势对投资者情绪的影响,预计澳元的疲弱表现将会持续。该机构指出,持仓信息已反映市场看空澳元,该机构建议做空澳元/加元、澳元/日元。

在5月的澳大利亚大选中,澳大利亚自由党和国家党组成的执政联盟(LNC)获得连任,尽管此前市场普遍看好反对党工党(ALP)将赢得大选。

对于澳大利亚意外的大选结果对房地产部门和澳元的影响,该机构认为,由于澳大利亚工党提议移除现有的负扣税,而这将拖累本已疲弱的房地产部门。因而,在工党败选后,这一风险消除,从而提振了澳元,并使澳元/美元在大选后向上突破了0.6900关卡。房地产部门和澳联储

尽管大选之后,投资者情绪有所改善,然而短期内,预计澳大利亚房地产部门的疲弱状态将会持续。该机构认为,这还不足以改变对澳元前景的看法。

该机构表示,多重因素将为澳大利亚房地产部门的进一步恶化提供缓冲。

举例来看,当前执政联盟(LNC)很可能将维持当前的负扣税,并计划降低首次购房者的存款要求门槛。

同时,澳大利亚审慎监管局将放宽贷款适用性的评估指引。这将令购房者更易获得住房贷款。此外,该机构预期,澳联储在6月4日即将召开的货币政策会议上将宣布降息。利率的降低,将令购房者更易获得住房贷款,同时也为房价提供支撑。

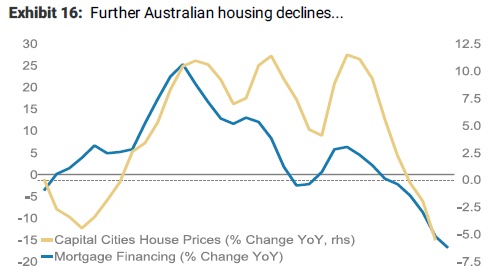

然而,该机构认为,这些因素仍不足以阻止澳元当前的下跌趋势。对澳元的影响如下图所示,澳大利亚的住房部门贷款同比下降了18%。该机构表示,一方面,政府对住房部门改革对住房部门贷款所能带来的影响相对有限,大约只能影响1%。另一方面,澳联储降息或许仅能为住房相关的资本流入带来3%的提振作用。

(主要城市房价同比变化vs抵押贷款同比变化,来源:Morgan Stanley)

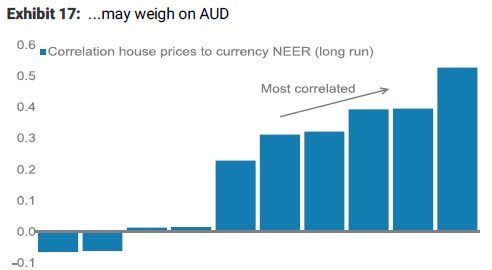

(房价与名义有效汇率的相关性,来源:Morgan Stanley)

此外,该机构认为,政府的组合政策可能会提升银行的获利能力和房地产部门的情绪,尽管这一利好可能会被预期中的劳动力市场恶化相抵消。

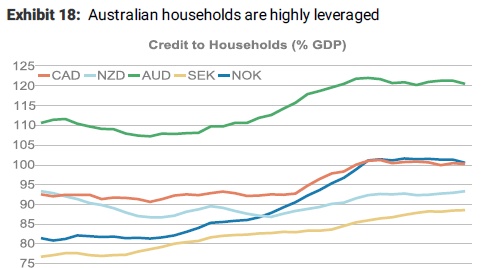

具体来看,澳大利亚家庭部门的杠杆水平提升(如下图),意味着消费者部门易受房价持续疲弱的负面影响。房价的进一步下跌,将影响私人部门的消费水平。此外,经贸紧张局势的持续,将抑制对澳大利亚原材料的进口需求,以及投资者对澳元计价资产的需求。

(澳大利亚家庭部门的高杠杆,来源:Morgan Stanley)

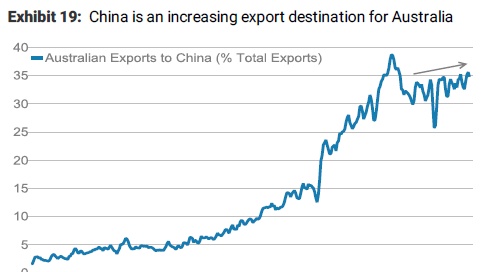

下图展示了澳大利亚对中国的出口比例。显然,该比例正逐渐上升。此前,澳联储在5月议息会议中曾提及,澳大利亚主要贸易伙伴的经济增长已有所放缓。

(澳大利亚对中国的出口占比提升,来源:Morgan Stanley)做空澳元的最佳方式

该机构称,完全做空澳元的风险/收益平衡,在当前看来缺乏吸引力。自经贸紧张局势再度升级以来,澳元已出现下跌,特别是澳元/美元。同时,CFTC持仓数据和投资者情绪都显示,市场看空澳元。此外,鉴于市场定价中反映了澳联储降息超过两次的预期,市场对未来经济数据的预期或已变得更低。

至于更有吸引力的入场价,该机构称,建议做空澳元/加元,因考虑到加拿大就业和工资增长水平持续强劲、且加央行官员的表述重回鹰派基调。该机构建议,在0.9340处挂澳元/加元的卖出限价单,目标价0.9000。

此外,鉴于近期的上涨,做空澳元/日元似乎也有吸引力。经贸紧张局势的延续压制了市场风险情绪。投资者持续的谨慎态度,将有利于日元,因为日本投资者将削减对风险敏感经济体(如澳大利亚)的敞口。