预判资金流向,布局潜力资产。

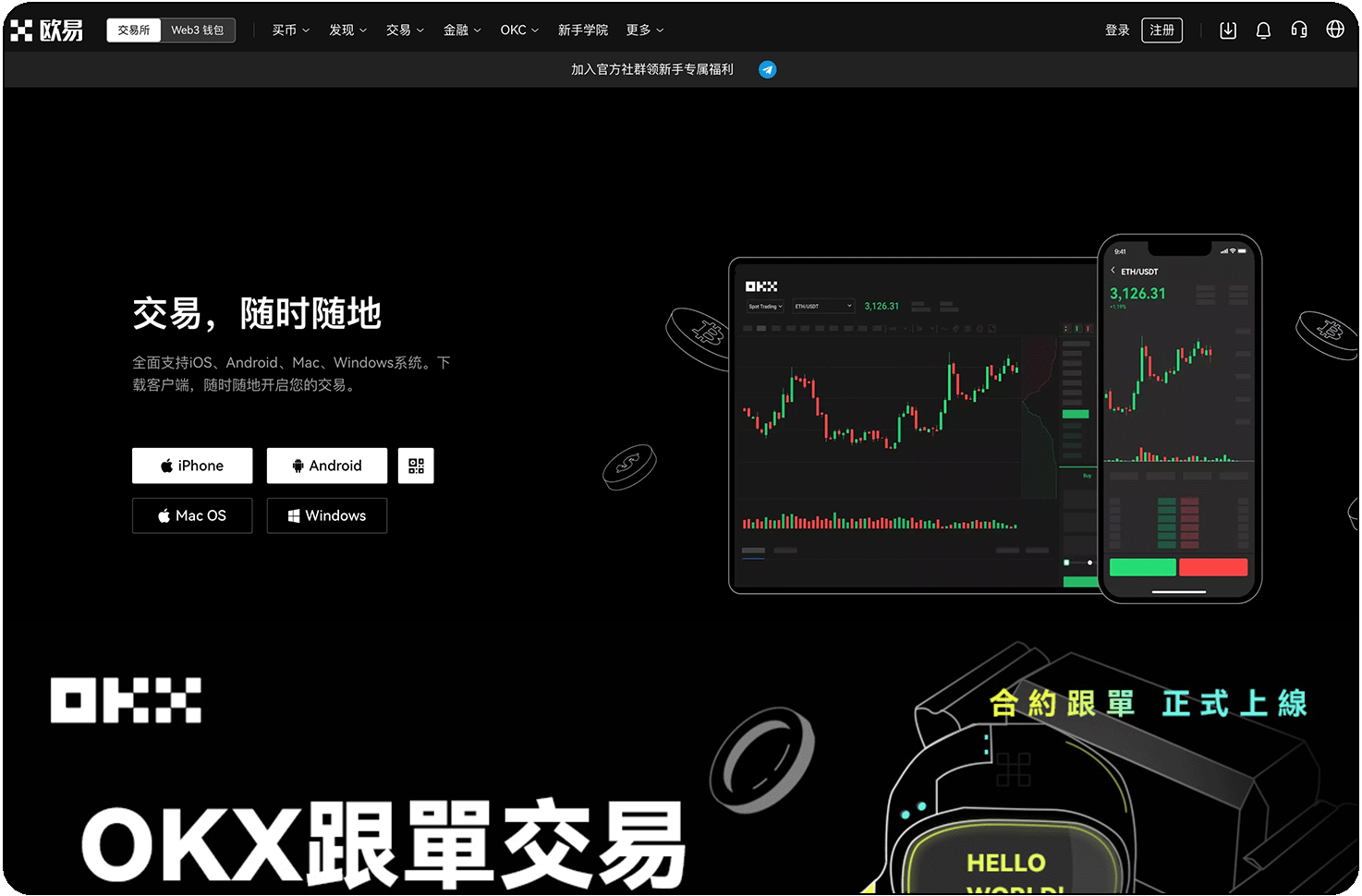

通过欧亿官网获取安卓APP,畅享便捷操作与专业交易工具。

通过欧易交易所下载官方渠道,确保安全无风险

定期更新App,获取最新功能和安全保障

您的加密资产,交易所用心守护每一刻。

通过欧易APP下载后,您将体验多重安全机制保护,包括冷钱包储存、多重加密和生物识别技术。

欧易交易所下载后即可使用专业K线图表、多样化订单类型和先进的风险管理工具,满足不同投资者需求。

欧易下载专业版可体验交易所高速撮合引擎,支持每秒百万级订单处理,确保高效交易体验。

通过欧易官网下载应用后,可交易超过300种数字资产,包括主流币、DeFi项目和NFT市场入口。

欧易APP下载用户可享受7*24小时多语言客服支持,专业团队随时解答您的问题。

欧易交易所下载移动应用后,随时随地进行交易,接收实时行情推送和账户通知。