理财要趁早,等赚了大钱再去理财的想法,是极端错误的。理财要趁早,不过知易行难。其根源就在于,太年轻展开往往无财可理,等手上有点资本了,年纪又一把了。

财务自由是每个人的梦想,实现财务自由其实就是:被动收入>所有支出。所以我们的核心目标只有两个:

1,不断增加自己的被动收入,也就是做的每一个动作目的,都要是增加净资产和净现金流

2,降低自己的支出,在保证生活品质的前提下,尽量减少不必要的开支。

因此,不管你工资是三千还是五千,不管你是处于刚入职场的青春期,还是40岁的人生黄金阶段。更早理财,更早实现财务自由。

为什么“理财要趁早”?

想要改善自己的财务状况,那么从现在就开始理财,越早开始理财,便能越早成功致富。不仅如此,理财还是典型的先难后易。比如,每年投资一万元;

年回报15%(大多数平台远远不止),经过10年积累后,资产就可累计到20W,再过10年,就拥有100万资产。如果再坚持10年,将拥有资产430万。

显然,第二个100万比赚第一个100万要容易的多“因小而不为乃大不幸”。那种等赚了大钱,再去理财的想法,是极端错误的。

拖延是理财失败的主因,理财必须从年轻时就开始。年轻时就投资,才有足够的岁月,让复利发挥出效果,

如何科学合理的理财:

第一步:确保生存资金

活期存款“6个月生活费”,一般来说存6个月生活费是最合适的,多了太浪费,少了不够应急。另外,用年收入的10%来购买保险。

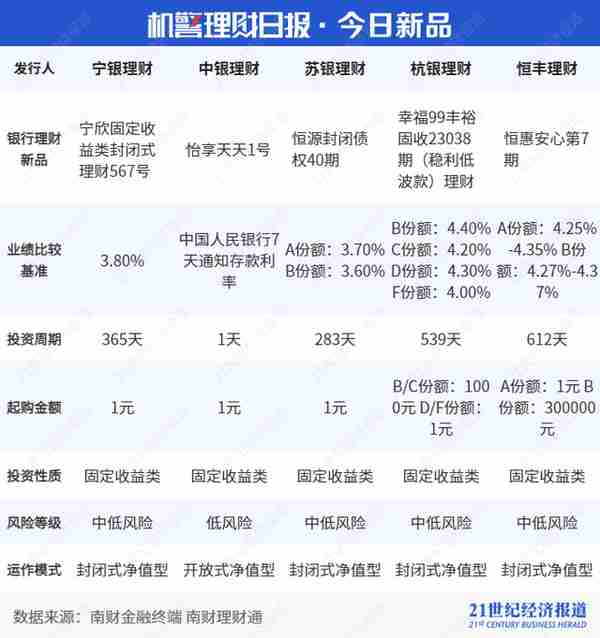

第二步:弄清楚现在的投资理财品种

银行和保险在第一步已经讲过。这里主要说一说证券。证券只要有股票,基金,期货,债券。此外,还有网贷P2P,房产,贵金属,银行理财产品,固定资产等等。

第三步:确定风险偏好及承受能力

这一步不多说,就是明白自己,是哪一种类型的投资者,根据自己的投资类型,进行投资的类别有所不同。

第四步:进行理财规划

通常个人投资的比例是:年收入20%存银行,70%投资,10%做保险。根据第三步的投资类型,以及自己目前的资产状况,进行适当的调节。

一个好的个人投资理财方案,它可以决定你的投资最终收益情况。资金的合理分配,一定要选择适合自己的理财方式。

做对下面6件事,多赚百万!

刚开始的时候要学习难免效果不佳,到老了又因为要保本而失去很多机会。因此,在40岁的理财黄金十年到来前,要做对下面的6件事,即使不会成为巨富,也不至于太穷。

方案1 :养成记账习惯

不管赚多赚少,薪水高低,上班族都应该先养成“记账”的好习惯,除可清楚掌握金钱花费流向外,更可藉此了解各项生活消费的价格,培养对数字的敏感度,未来购物时只要货比三家,就不会太吃亏。

方案2 :制定下一年度的家庭预算

一般来说,家庭收支预算包括,年度收支总预算和月度收支预算。按照量入为出的原则,制定年度收支总预算,首先要先知道家庭,在未来一年要存多少;

有哪些年度支出,一方面达到家庭资产,按计划增长的目的,同时还要防备未来的各种不时之需。

方案3:早10年展开投资

爱因斯坦曾说:“复利是宇宙间最强大的力量(Compound interest is the most powerful force in the universe)”,所以要累积第一桶金就不能忽略时间的力量,金钱躲在机会里,机会则躲在时间的洪流里。

方案4 :晚5年买车

投资理财最重要的原则之一是:尽量及早买进会增值的东西,尽量延后买进会贬值的东西。因此,晚点买折旧速度快的汽车比较好,不仅车价是一大笔支出;

每年的停车费用、牌照税、燃料费、第三人责任险、保养费、验车费用,加起来是一笔极可观的开销。同样要开车,年轻人不如选择在最需要的时候租车。

方案5:早5年买房

买房是种强迫储蓄的手段,因为资产价格持续升高的原因,买房子总不会太亏。早买房一方面是压力可以适当增加工作动力;

另一方面还贷款相当于存钱,不至在年轻时,把钱白白用在各种消费上。而且,房产即使涨不过最好的投资品,也不至于一文不值。

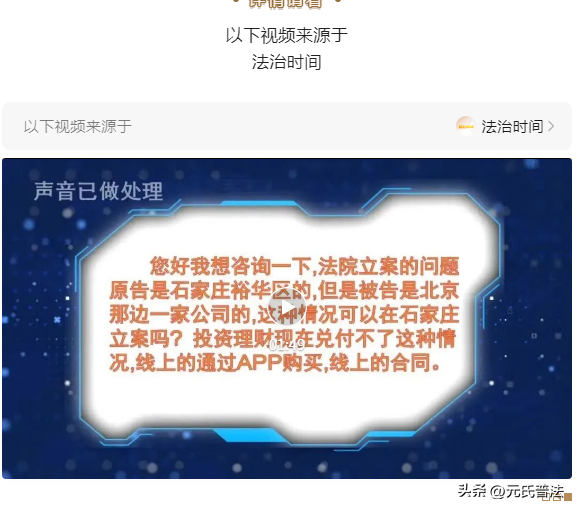

方案6:早10年实施退休规划,自己存点退休金

特别是对许多30、40岁的人来说,现在开始规划退休生活似乎还太早、不确定性还太多。的确,结婚、生子、买房、子女教育基金等,都需要花费大笔资金。

即使如此,你也应该提前规划你的退休生活,让自己的老年生活有保障。今天30岁的人到50岁之后,可能会发现养老账户里的钱,没有想象中的多,因为那时的工作人口基数小,但养老人口基础却变大了。

虽然养老保险有、商业保险有……但,请在存钱或理财计划里再加多一项吧:投资一项能够带来,源源不断现金流的项目!