观点小结

核心观点:中性 A股总体上进入了震荡市,结构发生了明显的变化,中小成长股接替蓝筹股。1月的金融数据表明刺激政策仍在加码,通胀数据表明疫情开放后并未刺激物价显著回升。房地产依旧低迷,传统经济复苏缓慢,美国通胀数据可能反复以及中美关系因素对A股构成短期压制,外资流入明显放缓。在流动性宽松与外资流入放缓的情况下,内资主导科技题材的炒作,人工智能chatGTP引发了从软件算法到数字基建的全面活跃,在政策刺激当中,新基建仍是主力军。中证1000与中证500继续优于沪深300与上证50。

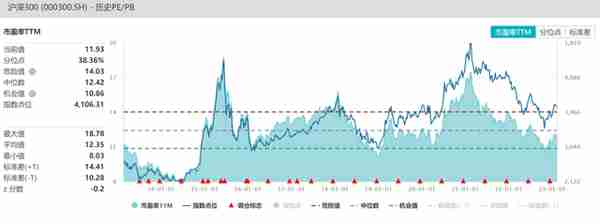

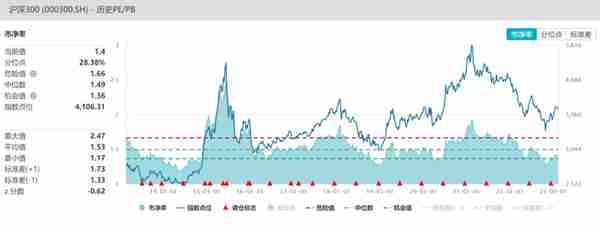

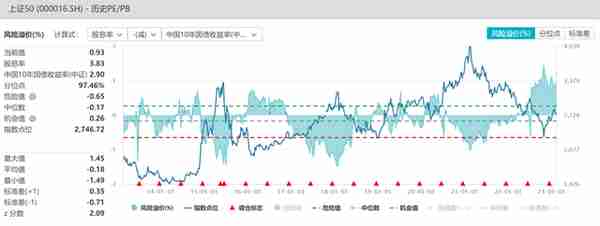

估值:中性 上证50与沪深300风险溢价率明显下降,但权益资产仍然优于债市。万得全A估值PE分位数48%,PB分位数33%。估值整体中性偏低。

短期资金:偏空 上周资金面流入金额大幅下降,其中北上资金流入减少最多,其次是两融增量放缓,基金发行依旧低迷,ETF资金也转为流出,IPO上市金额反而增加。

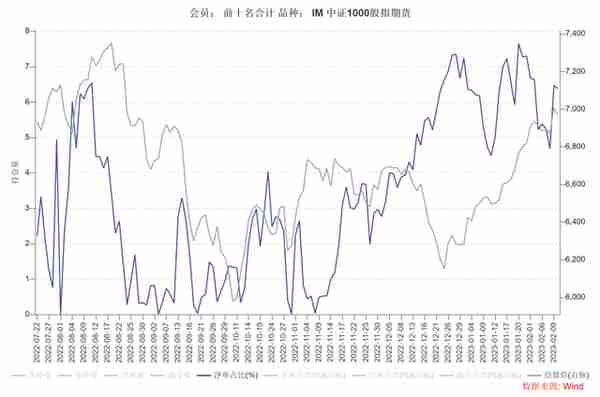

期货持仓:偏空 股指期货前十会员净持仓方面,都出现净空大幅增加状态,市场保值盘明显增加。IC前十会员净单占比维持低位,市场过于看多。

经济数据:偏多 中国金融数据略超预期,宽松的货币政策正在实施当中,政策刺激力度加大。存量的房地产贷款利率与新增的贷款利率偏差过大,导致居民部门排队还款。通胀数据稳定。

宏观政策:中性 2月14日美国CPI数据有可能超预期反复,引发市场对美联储鹰派的预期波动。

大类资产:偏空 美债利率再度回升,美股冲高回落。中美利差下行,人民币兑美元再度贬值。商品指数下跌。

行业板块结构:中性 看好信息技术、医疗保健板块。

一、经济数据

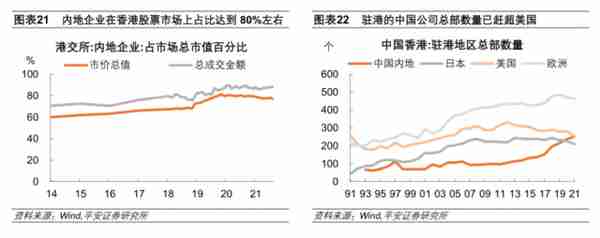

- 1月中国金融数据出台,M2增速达12.6%,再度向上。新增社融5.98万亿。但是社融存量的同比9.4%,低于上月。M2与社融增速背离的状态并未流转。

- 新增社融当中,新增信贷4.93万亿创下历史新高,但是企业债券融资、政府债券融资都明显下滑。其中中长期信贷增速11.2%。贷款优惠更大,企业更偏好贷款而不是发债。

- 最差的是居民部门中长期贷款新增只有2231亿,同比少增5200亿。居民新增存款6.2万亿,同比多增8000亿。居民排队还款。我们认为造成居民部门狂降杠杆的主要原因不是因为经济受损,而是因为存量的房地产贷款利率与新增的贷款利率偏差过大。在LPR改革当中很多采取固定利率的房贷把利率锁在了高位,还款更加合适。

- 整体来看金融数据略超预期,宽松的货币政策正在实施当中,政策刺激力度加大。由于居民部门的去杠杆和出口需求的下降,投资是支持经济增长的主要力量。尤其是新基建投资力度值得重点关注。

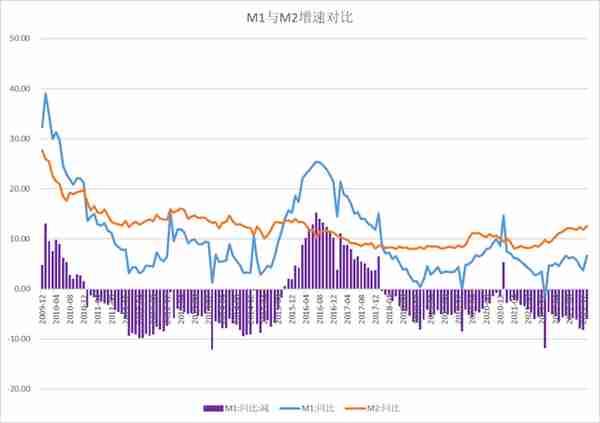

- 1月CPI同比增长2.1%,PPI同比下降0.8%。核心CPI回升到1%。猪肉与原油的价格保持低迷。服务价格的回升低于消费品价格升幅。疫情的开放目前并未产生物价上涨的冲击。欧美疫情开放后的通胀飙升估计很难在中国出现,这意味着中国央行的货币宽松空间尚不会收到通胀约束。

- M1同比回升,M1与PPI的增速差继续回升,企业剩余流动性在继续改善。

二、政策导向

- 下周2月14日美国CPI的数据公布,有可能高于预期。市场对美联储加息政策预期可能会有修正。

- 中美关系继续紧张,美国美国国务卿与财政访华遥遥无期。

- 美国资深记者披露北溪天然气管道被炸内幕,有利于欧美反战力量的回升。

三、大类资产

- 美十年期国债利率有所回升,美元反弹,美股冲高回落。市场对远超预期的非农数据有所反映,担心通胀反复。

- 中美十年期国债利差再度回落,人民币兑美元再度明显下跌。

- 货币市场利率稳定,但7天SHIBOR波动中枢回到2%。债券市场利率稳定。

- 十年期国债期货价格反弹,商品指数下跌,沪深300震荡,市场对经济复苏的预期下降。

四、A股市场

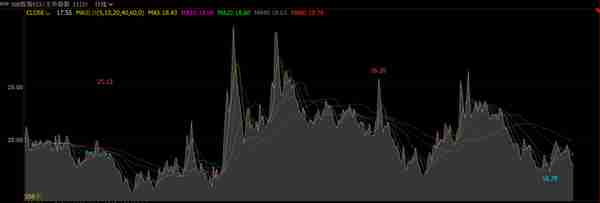

- 春节后A股整体出现震荡,主题概念投资热烈。沪深300下跌0.85%,上证50下跌1.01%,中证500下跌0.15%,中证1000上涨0.73%。上证指数下跌0.08%,创业板指数下跌1.35%。

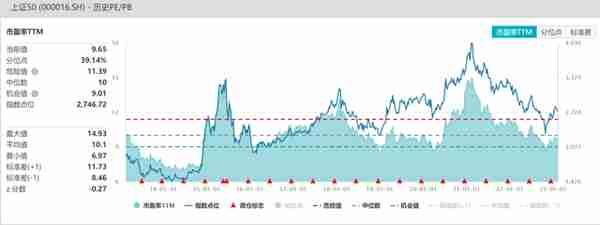

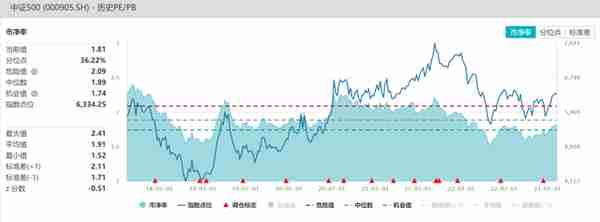

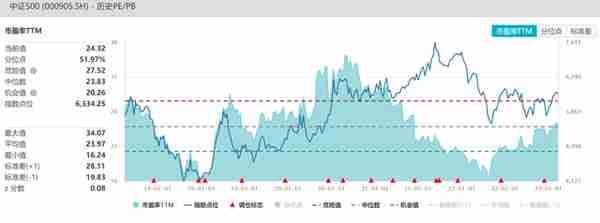

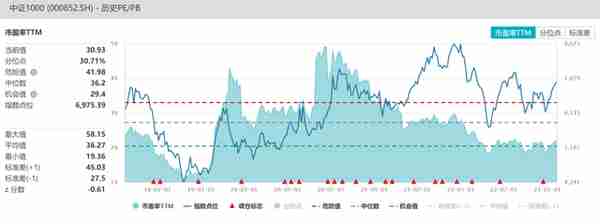

- 估值方面,上证50与沪深300风险溢价率明显下降,但权益资产仍然明显优于债券。沪深300PE分位点38%,PB分位点28%,上证50PE分位点40%,PB分位点58%,中证500PE分位点51%,PB分位数36%,中证1000PE分位点30%,PB分位数48%,万得全A估值PE分位数48%,PB分位数33%。估值整体中性偏低。

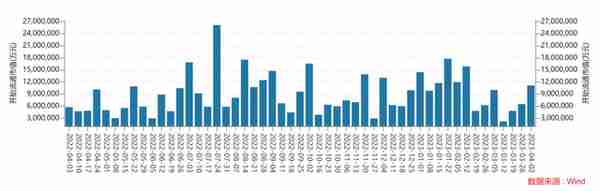

- 上周资金面流入金额大幅下降,其中北上资金流入减少最多,其次是两融增量放缓,基金发行依旧低迷,ETF资金也转为流出,IPO上市金额反而增加。

- 股指期货前十会员净持仓方面,都出现净空大幅增加状态,市场保值盘明显增加。IC前十会员净单占比维持低位,市场过于看多。

- 上周行业方面软件、硬件、媒体领涨,主要是全面炒作人工智能CHATGTP主题。汽车、电信、多元金融、新能源表现较差。上周A股传统行业成交占比当中,金融、地产、能源等出现成交占比下行,而材料、工业板块成交占比维持相对稳定。新经济行业成交占比中信息技术再度大幅上升到一年来最高点,医疗保健、日常消费、可选消费、电力新能源都显著回落。

- 陆股通平稳的一级行业:医疗保健、日常消费、金融、房地产、公用事业;陆股通流出的一级行业:信息技术、可选消费、工业、材料、能源。

A股总体上进入了震荡市,结构发生了明显的变化,中小成长股接替蓝筹股。1月的金融数据表明刺激政策仍在加码,通胀数据表明疫情开放后并未刺激通胀显著回升。中国流动性宽松背景未变,房地产依旧低迷,传统经济复苏缓慢,美国通胀数据可能反复以及中美关系因素对A股构成短期压制,外资流入明显放缓。在流动性宽松与外资流入放缓的情况下,内资主导科技题材的炒作,人工智能chat-gtp引发了从软件算法到数字基建的全面活跃,在政策刺激当中,新基建仍是主力军。中证1000与中证500继续优于沪深300与上证50。

社融与M2增速

M1与M2增速对比

中长期贷款与短期贷款增速

新增居民中长期贷款

CPI与PPI

企业剩余流动性继续改善

指数与行业估值表

周度市场综合数据监测

- 上周资金面流入金额大幅下降,其中北上资金流入减少最多,其次是两融增量放缓,基金发行依旧低迷,ETF资金也转为流出,IPO上市金额反而增加。

- 股指期货前十会员净持仓方面,都出现净空大幅增加状态,市场保值盘明显增加。

周度流动资金合计

股指期货基差

- 股指期货基差方面,近月基差显著升水的现象大幅减少,远月小幅贴水。

沪深300风险溢价率

- 十年期国债利率2.89%,风险溢价率继续向均值回归,当前股市回报仍优于债市。

沪深300估值

- 沪深300PE十年分位点38%,PB分位点28%,处于中低位。

上证50股息溢价率

- 上证50股息率超过10年期国债,股市的性价比仍比较高。

上证50估值

- 上证50PE十年分位点40%,PB分位点58%,处于历史中位。

中证500估值

- 中证500PE五年分位点51%,处于中性区间,PB分位数36%,处于中低位。

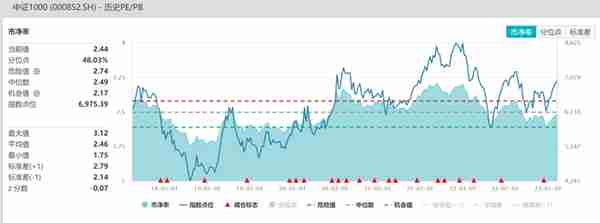

中证1000估值

- 中证1000PE五年分位点30%,PB分位数48%,估值中性偏低。

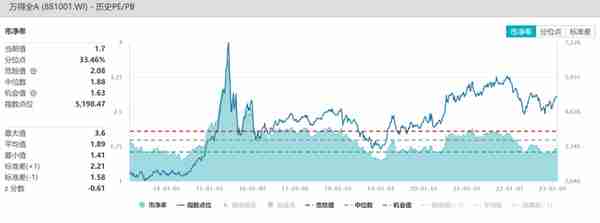

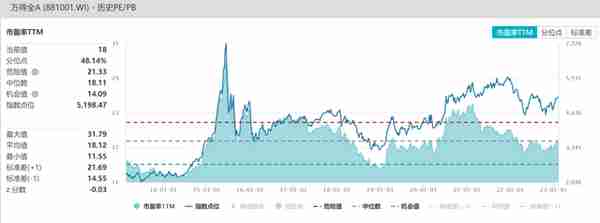

万得全A估值

- 万得全A估值PE分位数48%,PB分位数33%,处于中性偏低的水平。

全球资产定价中枢的美国十年期国债

- 美十年期国债利率有所回升,美元反弹,市场对远超预期的非农数据有所反映,担心通胀反复。

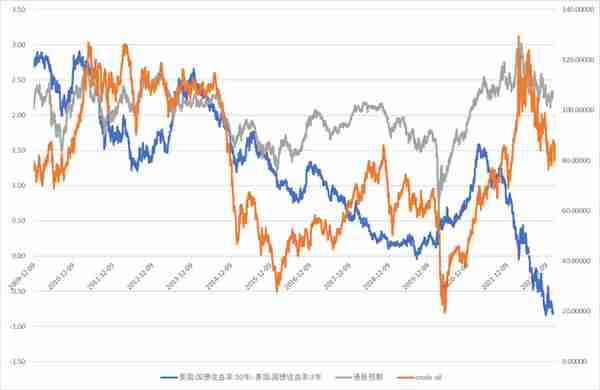

美国债期限利差与通胀预期

- 美国十年期国债与两年期国债利差低位震荡,原油与通胀预期春节后小幅回落。

中美利差与股指

- 中美十年期国债利差继续下行,对沪深300有压力。

人民币汇率

- 人民币汇率指数稳定,人民币兑美元再度明显下跌。

货币债券市场利率

- 货币市场利率稳定,但7天SHIBOR波动中枢回到2%。债券市场利率稳定。

股债商轮动

- 十年期国债期货价格反弹,商品指数下跌,沪深300震荡,市场对经济复苏的预期下降。

中证500、沪深300、上证50比价

- 中证500与沪深300的比值再度上升,上证50与沪深300比值回落。市场风格偏好中小成长股。

沪深300波动率指数VIX

- 沪深300波动率VIX回到低位。

换手率

- 春节后换手率有所回落。

修正主动买盘

- 春节后主动性卖盘大增,获利抛压较大。

大宗交易成交额

- 上周大宗交易成交额124亿,较前期明显下降。

两融余额与交易占比

- 两融余额增长185亿,杠杆资金年后持续回补。

ETF份额

- 股票型ETF份额减少45亿。

新成立偏股基金规模

- 新成立偏股基金发行规模上周增加44亿,基金市场发行处于低位。

北上资金变化

- 上周春节后北上资金出现流入29亿,外资大幅流入的局面基本结束,中美关系不确定性升高。

IPO上市规模

- IPO上市金额118亿,上市金额回升,一级市场IPO过会融资暂停。

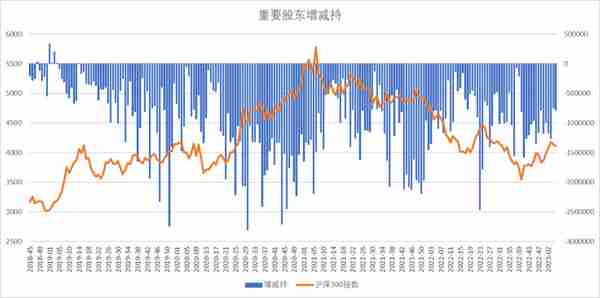

重要股东增减持规模

- 上周产业资本减持额78亿,减持规模中性。

周度限售股解禁规模

- 2023年2月上中旬解禁压力较高。

股指期货净空单变化

- IC前十会员净单占比维持低位,市场过于看多,平均基差小幅贴水。

股指期货基差与净空单变化

- IF前十名会员净单占比回升,套保力量在加强,平均基差回到零值。

股指期货净空单变化

- IH前五会员净单占比高位回落,平均基差维持小幅升水。

中证1000平均基差

- IM前十会员净空单占比处于较高水平,平均基差贴水2%。

行业变化

- 上周行业方面软件、硬件、媒体领涨,主要是全面炒作人工智能CHATGTP主题。汽车、电信、多元金融、新能源表现较差。

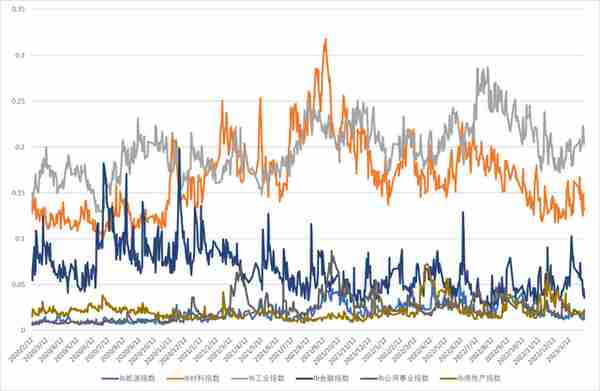

传统行业成交占比

- 上周A股传统行业成交占比当中,金融、地产、能源等出现成交占比下行,而材料、工业板块成交占比维持相对稳定。

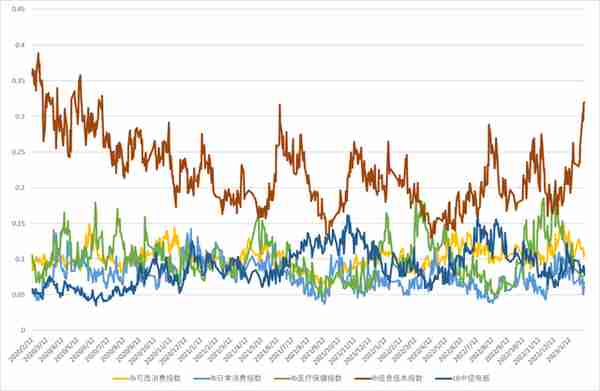

新经济行业成交占比

- 新经济行业成交占比中信息技术再度大幅上升到一年来最高点,医疗保健、日常消费、可选消费、电力新能源都显著回落。

陆股通平稳的一级行业:医疗保健、日常消费、金融、房地产、公用事业

陆股通流出的一级行业:信息技术、可选消费、工业、材料、能源

作者:蒋东义

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。