近日,万兴科技子公司踩雷两笔理财产品,涉及资金1350万元。《小债看市》注意到这两款理财产品,安信信托的信托计划和票据私募基金产品非常具有代表性。

01

理财兑付风险

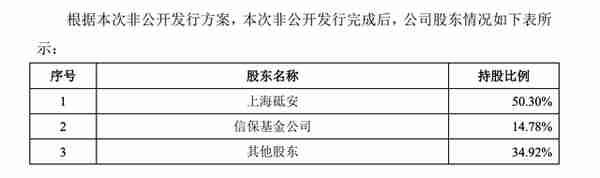

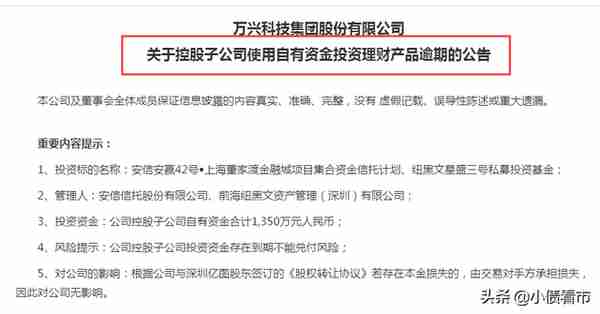

11月21日,万兴科技(300624)公告称,今年5月收购的控股子公司深圳亿图曾以1350万元投资两笔理财产品——安信安赢42号·上海董家渡金融城项目集合资金信托计划、纽黑文星盛三号私募投资基金,现投资资金逾期未收回。

公告截图

2019年1月,深圳亿图委托安信信托认购“安信安赢42号-上海董家渡金融城项目集合资金信托计划”1000万元,到期赎回日为2019年11月5日。经与安信信托沟通了解到,由于安信信托投资的项目还在继续建设开发,暂未产生销售回款。

而深圳亿图另一款理财产品,发生和逾期的时间更早。

2017年10月18日,深圳亿图认购了“纽黑文资产”管理的“纽黑文星盛三号私募投资基金”,认购金额350万元人民币。理财产品起息日为2017年10月20日,赎回日为2018年10月18日。

纽黑文资产官网

该基金投资于深圳市盈运达贸易有限公司(以下简称“盈运达”)持有的舟山水产品中心批发市场有限责任公司开具的电子商业承兑汇票,舟山水产品中心批发市场有限责任公司出具《承诺》对标的票据承担不可撤销的到期兑付义务。

2019年4月15日,纽黑文下发的《基金告知书》,投资的舟山水产品公司股权改制导致基金延期。截止11月19日,经与纽黑文资产相关人员沟通,因投资的水产品公司股权改制问题导致基金无法兑付。

《小债看市》注意到,深圳亿图踩雷的这两款理财产品,安信信托计划和私募商票非常具有代表性。

02

安信信托违约潮

2019年,国内两家上市信托之一的安信信托开始爆发雷潮,有取代以前的中江信托坐拥“雷王”的意思。

《小债看市》注意到截至2019年9月末,安信信托到期未清算的信托项目金额276亿元。

其中在今年5月至9月末的四个多月时间里,就有29个信托项目到期未清算,涉及金额165亿元,占到全部期未清算金额的六成。

11月16日,安信信托发布公告称,公司受让信托计划受益权及承担相关诉讼费用合计约84.7亿元。

其中已判决案件的金额10.2亿元,达成和解的案件金额9.1亿元,尚在审理中的案件金额65.4亿元。

值得注意的是,安信信托所处诉讼阶段的案件共有21宗,均为被告。

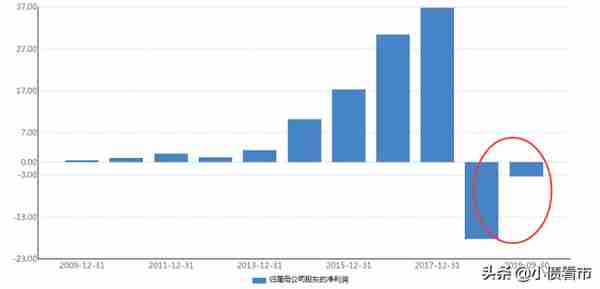

近两年来,安信信托业绩大跳水甚至出现巨亏。

2018年实现营业收入2.05亿元,同比下滑96.34%;实现归母净利润-18.33亿元,同比下滑149.96%,这是其史上首次亏损。

2019年前三季度,安信信托再次净亏损3.45亿,同比下降1533.59%。

归母净利润

安信信托前身为1987年成立的鞍山市信托投资公司,1994年鞍山信托上市。

2001年高天国以1.72亿获得了鞍山信托20%股权,成为第一大股东,并将鞍山信托注册地址由鞍山市迁至上海,更名为安信信托。

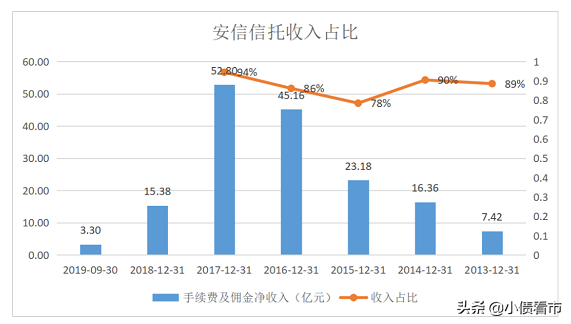

在2013年至2017年间,由于主要投资房地产和实业,安信信托的信托业务收入大幅增长,从2013年的7.42亿元一跃增长至2017年的52.8亿,4年时间翻了7倍多。

信托收入

但是,从2018年开始,安信信托不仅业绩巨亏,还爆发人事地震。

2018年4月开始,董秘离职;9月董事副总裁赵宝英离职;10月总裁、董事杨晓波离职;11月合规总监、审计委员、薪酬与考核委员、独立董事等等均离职;2019年5月大量董事及高管离职。

除了信托业务暴雷,安信信托的固有投资业务也频踩雷,先后掉入印记传媒、中弘卓业的深坑,全部计提资产减值损失。

据信托业协会数据显示,截止2018年末,信托行业风险项目个数872个,总规模达2221.89亿元。到今年6月底时,信托行业风险项目总规模已增至3474亿元、涉及项目1100个。

03

票据私募暴雷

深圳亿图另一笔踩雷理财产品是“纽黑文资产”的票据产品,今年以来至少有5家上市公司踩雷票据私募基金产品。

今年9月份,《小债看市》注意到“华领资管”旗下35亿票据私募基金违约,近日亦有投资人反应称,华领资管高管已全部被抓。(后台回复“华领”查看原文)

随后,《小债看市》向华领资管品牌部工作人员求证,但该人员称已离职不知情,并称目前品牌部已无对外接洽人员。

一般来说,票据类私募产品逾期的原因,无非是资金链断裂,自有资金紧张或投资标的违约等。

在票据融资中,风险较高的是通过票据空转形成“票据资金池”,比如企业在银行存入保证金并开出银行承兑汇票,然后该企业再将开出的承兑汇票贴现,将所获得的贴现资金作为保证金再次开出银行承兑汇票,再将银票贴现的不断循环。

按理说,银行承兑汇票或票据基金是一种比较稳健、风险低、流动性高的投资品种,主要投向银行承兑汇票或票据收益权。

但今年以来,票据基金暴雷事件却层出不穷。

今年3月份,“良卓资产”旗下两只票据私募基金暴雷,一箭四雕同时炸伤上海洗霸、中原内配、四方达及康力电梯四家上市公司。

在如今经济下行压力和企业融资降杠杆周期中,“土豪死于信托、中产死于理财、屌丝死于P2P”,不少上市公司也被信托和票据私募所坑。