2018/12/丁建英

十亿市值靠业务,百亿市值靠并购,千亿市值靠核爆业务+并购。

20世纪60年代,在反托拉斯和反垄断的背景下,英、美等国的很多大企业开始跨行业多元化经营,以期抵御风险,并购无疑成为这一扩张过程的有效手段。

自此之后,要约收购成为英、美等国上市公司收购的主流方式之一。近半个世纪后在美国上市的中国公司如完美世界、去哪儿网、优酷土豆等在退市时所采用的方式也尽皆为此。

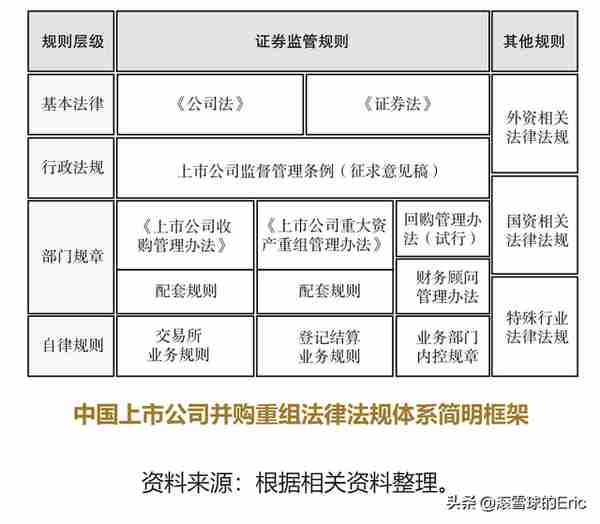

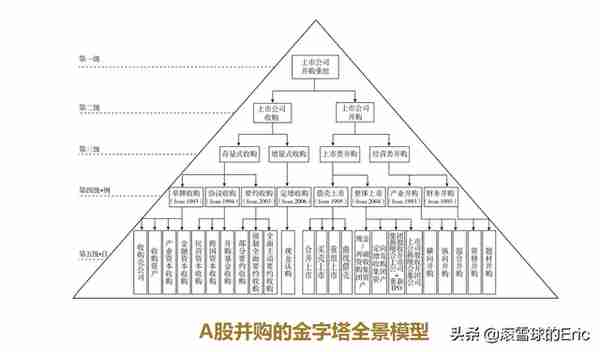

与英、美国家不同的是,在中国上市公司的并购实践和先后颁布施行的《证券法》与《收购管理办法》中,上市公司收购均取广义之含义,既包括要约收购,也包括举牌收购、协议收购和定增收购等多种方式。

举牌收购,指收购方直接在证券交易所购买目标公司的股票。

要约收购,指收购方通过向被收购方所有股东发出要约,在要约期内按照要约条件购买其持有的全部或部分股份。

协议收购是指投资者在证券交易场所之外与目标公司的股东就股票价格、数量等方面进行私下协商(相对公开市场而言,而非黑市交易),购买目标公司的股票,以期达到对目标公司的控股或兼并目的。在上市公司收购的基本格局中,协议收购在数量上占据绝对优势。

定增收购,指收购人通过认购上市公司的新发行股份,借由上市公司资本的增加、新老股东权益比例的改变来实现上市公司控制权转移的收购方式。

举牌收购、协议收购和要约收购所收购的股票均来自上市公司现有股票,可称之为存量式收购,而定增收购则是通过认购新发行的股票实现对上市公司的收购。

举牌收购敌意、要约收购看不出、协议善意、定增收购善意。

协议收购风险小、成本低,要约收购股价波动居中,举牌成本最高。

从并购动机出发,借壳上市、整体上市,产业并购和财务并购可视为A股上市公司并购的四大类型。

整体上市是指集团公司或母公司借助旗下上市公司通过换股吸收合并、定向增发、现金收购等并购重组方式将未上市的业务和资产注入上市公司而实现的整体上市,或者集团公司或母公司通过换股吸收合并旗下上市公司同时重新发行股票实现的整体上市。整体上市的出现与中国证券市场早期的“分拆上市”关系密切,因果相连。

就并购目的而言,借壳上市与整体上市均意在实现非上市资产的证券化,产业并购与财务并购则是公司经营的需要。

2004年1月,TCL集团开创性地通过与旗下上市子公司TCL通讯换股合并+同步IPO的方式实现整体上市。

2006年5月,随着股权分置改革取得阶段性成果,《上市公司证券发行管理办法》正式颁布,定向增发被正式确立为上市公司的再融资工具。随后,定向增发频繁应用到上市公司的资产重组活动中,直接催生了2006年之后鞍钢集团、中国船舶、东方电气等大批国企的整体上市热潮。

在中国证券市场,一家公司需要“过五关斩六将”,并要熬过排队“堰塞湖”,通过证监会核准才能最终上市,其过程可谓艰辛漫长。核准制下的IPO制度使上市公司的“壳”不仅成为直接融资的“特许经营牌照”,更为企业提供资本运营平台,因此A股近30年的发展历程中,尤其是早期,上市公司的“壳”价值不言而喻。这使得收购上市公司“壳资源”的并购目的成为中国并购与国际并购的最大区别之一。

从并购方式上看,现金收购、发股收购和换股合并是上市公司并购的三个常见方式。在股改前,现金收购几乎一统天下,股改后,现金收购逐渐让位于发股收购,换股合并则一直作为重要的补充方式而存在。

1.举牌收购

1.1 “敢为天下先”:新中国首例上市公司收购(1993年)

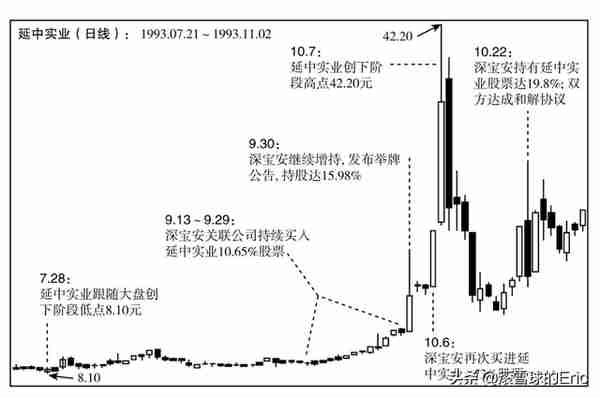

1982年11月,宝安集团的前身——深圳市宝安县联合投资公司设立,成为新中国第一家股份制企业。次年7月8日,宝安县联合投资公司向社会公开发行了新中国第一张股票,以这张股票为起点,深圳市国有企业股份制改革拉开序幕。正是这个股票,印出来深宝安和延中实业的收购故事。

中国第一张股票

1993年10月4日,休市时宝安上海公司再次发出公告,明确持有479.3万股延中实业股票,成为延中实业第一大股东。市场随之反应,午后延中实业跳空高开,瞬间摸高17.10元,当日收盘16.56元。至此,中国上市公司收购第一案正式确立。

深宝安举牌收购延中实业过程

面对宝安在二级市场上的咄咄逼势,时任延中实业董事长的周鑫荣和总经理秦国粱显得异常被动。他们突然发现,“辛苦打拼上市的公司,一夜之间主人就变成了深宝安”。

在上海证券管理办公室等监管部门出面调解下,深宝安和延中实业最终达成和解协议。表决权的55%则由延中实业董事长行使;深宝安派两名代表进入延中实业董事会,分任副董事长和副总经理,但不能干预延中实业的日常经营管理。至此,“宝安风波”告一段落。半年后,以周鑫荣即将退休为由,宝安上海公司总经理何彬取代周的董事长职位,但包括总经理在内的基本管理队伍没有改变,宝安上海公司正式控股延中实业。

1997年北大系成功获取延中实业的控股权,随后将公司更名为方正科技。此举实现了宝安退出、延中实业转型高科技产业和北大方正借壳上市三赢的局面。1997年深宝安退出后实现3亿元收益。

猎物”在深宝安的眼中呈现出“全流通+股权分散+股本小+束缚少+社会关系弱+规模小+主业类似+无反收购条款”八大诱相。

策划这一并购案的厉伟、陈政立真的是天才。陈政立1983年就加入了深宝安,若干年后,陈政立通过宝安集团控股了由中国风险投资之父成思危创办的国字头投资企业——中国风险投资有限公司,成为中国风险投资的先行者之一。厉伟则是著名经济学家、被尊称“厉股份”的厉以宁之子,受家庭熏陶,策划操盘中国证券市场第一起上市公司收购案也就不足为奇了。后来,厉伟创办了知名VC机构松禾资本,成为中国创投界的影响力人物。

1.2 壳王之路:爱使股份20年(1994~2014年)

那些流通股比例较高、持股相对分散的所谓“三无概念股”自然成为各路资本反复举牌争夺的对象。而这些公司也就成了中国股市最早的一批“壳公司”。

能成为中国股改前的“壳公司”,至少具备三个特点:全流通——不存在收购的法律障碍;股权分散——收购过程中不会遭遇优势大股东阻击;股本小——收购成本低,付出代价少。

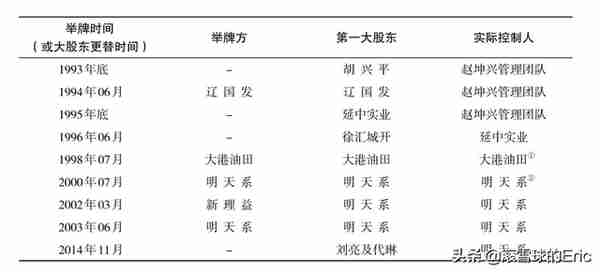

1994~2014年爱使股份经历多轮举牌和大股东更换

爱使股份“壳王”之路足够漫长,经历了中国股市除股权分置改革外的大部分资本事件,如股份制改造、上柜交易、上市、三无概念股、举牌、配股、重大资产重组等。横跨中国股市28年的爱使股份堪称中国A股上市公司的活标本,当我们在梳理爱使股份的资本历程时,实际上我们也是在了解中国股市的演进历史。

1.3 中国好资产:“百货大王”狂扫商业股(2008~2016)

在A股20余年的举牌历史上,商业零售一直是各路资本的追逐对象,举牌数量仅次于大红大紫的房地产业,其背后逻辑十分简单:地产公司有“地”,零售企业有“房”!购物中心、百货、超市等零售企业持有的大量房产物业因会计准则或其他原因使之在财务报表上显示的账面价值远低于市场真实价值,形成了所谓的“隐蔽资产”。

茂业系举牌收购渤海物流过程

1.4 鏖战万科:中国杠杆之王的野蛮之“举”(2015~2017)

从2015年底开始,耗用海量资金高频举牌万科使这位神秘的潮汕大佬备受瞩目。在这场旷日持久的股权争夺战中,万科披露,宝能旗下钜盛华及前海人寿截至2016年第3季度末持有万科25.4%的股份,为万科第一大股东。胡润表示:“中国企业家的创富模式经历了五个阶段:从贸易,到制造业、到房地产、到IT,再到现在的资本运作,姚振华是现在这个资本时代的代表人物。”

2011年,宝能系成立前海人寿。前海人寿成立后的发展十分快速,仅从总资产一项指标便可窥见一斑。2012年底前海人寿总资产只有17.3亿元,2016年底则达到惊人的2440亿元。

自2000年成为万科第一大股东以来,华润一直以财务投资者身份“安静”地履行其股东角色,当所有权与管理权分离,创始人王石及核心团队成为万科实质上的“话事人”。但是万科股权分散以及未在公司章程中对管理层设置任何实际保护条款的局面也未曾有过任何改善,于是,张着血盆大口的“野蛮人”登堂入室。

2015年7月11日,万科公告,前海人寿在二级市场买入万科A股票5.5273亿股,占万科总股本的5%,实现首次举牌。万科股权大战正式爆发。三次举牌后,宝能系总计持有万科15.04%的股份,超过稳坐第一大股东位置长达15年之久的华润成为万科第一大股东。

万科时隔21年再故技重施以“正在筹划股份发行,用于重大资产重组及收购资产”为由发布公告停牌,持有24.26%股权的宝能系的增持行动也因此戛然而止。停牌时间达6个半月之久的万科于2016年7月4日复牌,当日毫不意外地以跌停价开盘。

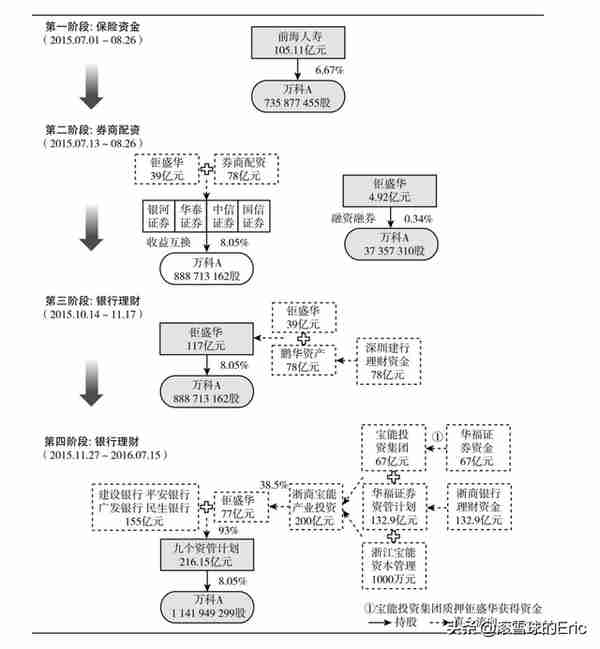

宝能系举牌万科过程

在万科停牌前的12月17日、18日两天,安邦人寿出资持有万科6.8258亿股,占比达到6.18%,成为万科第三大股东。

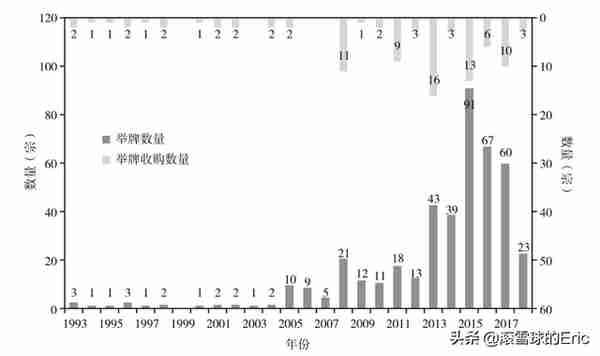

2013年以来,新举牌浪潮乍起。以安邦保险、前海人寿、恒大人寿、阳光保险、国华人寿、华夏人寿和生命人寿七大保险公司为代表的新兴险资迅速晋升为举牌市场第一力量。这些公司以其凶悍的举牌风格在二级市场上“翻云覆雨”,最终录得资本市场“野蛮人”的称号。

,2016年7月19日,万科把矛头直指宝能系的巨额资金来源。而前海人寿和钜盛华的主要工具就是“万能险”和“杠杆收购”,于是宝能系收购资金的组织方式成为双方争斗最激烈的领域。

杠杆收购的实质为融资并购,始于20世纪60年代的美国,80年代开始盛行,并于1988年达到巅峰时期,一个令人叹为观止的数据是,当时杠杆收购累计交易额已经达到了1880亿美金。华尔街商战纪实巨著《门口的野蛮人》一书所记述的举世闻名的雷诺兹-纳贝斯克杠杆收购案就发生在1988年,金融史上无可争议的杠杆收购天王KKR公司扮演了人们口中的“野蛮人”角色并最终以250亿美元取得胜利,取得雷诺兹-纳贝斯克公司的控制权。

宝能系举牌明显划分为四个阶段。首先,初期举牌的资金全部是来自前海人寿的保险资金,金额约105.11亿元,用于首次举牌的全部资金和二、三次举牌的少部分资金,购入万科股票比例为6.67%;第二阶段,钜盛华自有资金及券商配资接棒,贡献了第二、三次举牌的主要资金,合计金额约121.92亿元,所购股票占万科总股本的8.39%;随后钜盛华通过股票质押的方式逐步引入银行理财资金,置换前期收益互换撬动的券商资金;最后,宝能投资集团组织银行理财资金进一步组成约232亿元的资产管理计划,其中约216.15亿元用于购买万科10.34%的股票,这些资金主要投入在第四、五次举牌及其后的微幅增持上。

宝能系举牌万科的资金组织过程

2016年6月17日夜,停牌已有半年之久的万科发布公告披露,拟以发行股份的方式购买深圳市地铁集团有限公司(简称:深铁集团)持有的深圳地铁前海国际发展有限公司100%股权,初步交易价格为456.13亿元。若此项交易完成,深铁集团将晋升万科第一大股东。毫不意外,第一、二大股东宝能系、华润仅隔一周后就明确表达立场,对于万科引入深铁集团成为第一大股东这一预案坚决投反对票。

2016年11月,前海人寿大举增持格力电器成为第三大股东,引发以火爆脾气著称的格力掌门人董明珠的强烈炮轰。12月初,中国证监会主席刘士余在某次公开发言时痛斥“野蛮人。

2017年1月12日,万科在深、港两交易所均发布公告称收到华润集团与深铁集团通知,其双方已签订股权转让协议,华润集团将所持15.3%的万科全部股份以371.7亿元的价格转让给深铁集团并退出万科股东会,原本被认定无缘万科股东位置的深铁集团由此取代华润成为万科的第二大股东。

5个月后的6月10日,万科发布股份转让提示性公告,深铁集团与中国恒大10家下属公司签署了股份转让协议,恒大方面将所持有的15.5321亿股万科A股以协议转让方式全部转让给深铁集团,就此清仓万科。转让完成后,深圳地铁集团将持有32.4281亿股万科A股,占万科总股本的29.38%,从而超越宝能系25.4%的持股份额,成为万科第一大股东。

第5章举牌收购:风云激荡

举牌收购并不等于举牌!收购方通过二级市场直接购买上市公司股票而最终获得上市公司控股权的收购方式被称为举牌收购。简单的理解就是,举牌收购=二级市场收购。显然,因为是二级市场上的公开操作,举牌收购毫无疑问地成为上市公司收购方式中最阳光、最市场化和最公开透明的方式之一。

中国证券市场历年举牌和举牌收购案例数量