法制晚报2018-12-0311:33:30

法制晚报讯(记者 张蕊)自今天起,中国金融期货交易所(中金所)将沪深300、上证50股指期货交易保证金标准统一调整为10%,中证500股指期货交易保证金标准统一调整为15%;同时调整股指期货平今仓交易手续费标准为成交金额的万分之四点六。证监会相关负责人表示,将持续推进符合条件的商业银行和保险机构参与国债期货工作,推动外资机构参与期货交易;做好股指期货恢复常态化交易的各项准备。

股指期货规则第三次“松绑”式调整

经中国证监会同意,中金所在综合评估市场风险、积极完善监管制度的基础上,稳妥有序调整股指期货交易安排。

一是自2018年12月3日结算时起,将沪深300、上证50股指期货交易保证金标准统一调整为10%,中证500股指期货交易保证金标准统一调整为15%。二是自2018年12月3日起,将股指期货日内过度交易行为的监管标准调整为单个合约50手,套期保值交易开仓数量不受此限。三是自2018年12月3日起,将股指期货平今仓交易手续费标准调整为成交金额的万分之四点六。

中金所表示,此次调整是优化股指期货交易运行、促进市场功能有效发挥的积极举措。

2015年6月起,A股出现单边大幅波动后,中金所开始收紧政策。自2015年9月7日起,中金所将期指非套保持仓保证金提高至40%,平仓手续费提高至万分之二十三,也就是整整上调了20倍。同时,非套期保值客户的单个产品单日开仓交易量超过10手就认定为异常交易行为。

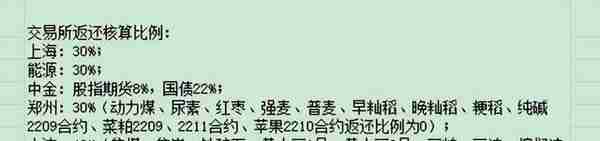

而在此后,中金所曾对期指规则进行两次“松绑”。第一次松绑发生在2017年2月17日。自2月17日起,股指期货日内过度交易行为的监管标准从原先的10手调整为20手,套期保值交易开仓数量不受此限;自2月17日结算时起,沪深300、上证50股指期货非套期保值交易保证金调整为20%,中证500股指期货非套期保值交易保证金调整为30%(三个产品套保持仓交易保证金维持20%不变);自2月17日起,沪深300、上证50、中证500股指期货平今仓交易手续费调整为成交金额的万分之九点二。

第二次松绑发生在2017年9月18日。自当日起,沪深300和上证50股指期货各合约交易保证金标准由合约价值的20%调整为15%;沪深300、上证50、中证500股指期货各合约平今仓交易手续费标准由万分之九点二调整为成交金额的万分之六点九。

此次可以看作是第三次“松绑”式调整,股指期货交易保证金比例和交易手续费标准较之前有了明显降低,日内过度交易监管标准也有所上调,股指期货市场的流动性较之前有所好转。

做好股指期货恢复常态化交易各项准备

12月1日,证监会副主席方星海在第14届中国(深圳)国际期货大会上表示,下一步将持续推进符合条件的商业银行和保险机构参与国债期货工作,推动外资机构通过互联互通、QFII、RQFII等参与期货交易。做好股指期货恢复常态化交易的各项准备,支持CTA商品投资,协调推出更多投资于商品的公募资管产品;加快推动期货法立法,推动期货公司境内外上市。

一是要持续推进期货市场国际化建设。今年期货市场对外开放成绩显著,下一步我们将继续深耕现有国际化品种,优化交易制度,重视国际规则研究,进一步提高规则的适用性和科学性,提升境外投资者参与度。要持续推进期货行业对外开放,积极做好外资投资国内期货公司的各项准备,欢迎外资期货公司参与中国市场。

二是要持续扩展期货市场的广度和深度。以产业需求为导向,不断推动品种创新,持续开展红枣、生猪、辣椒等期货品种的研发上市,积极推动棉花、玉米、天然橡胶等农产品期权上市。在更多品种与合约上引入做市商制度,着力解决活跃合约不连续问题。

三是要加强制度供给和监管协调。新的开放形势对监管工作也提出了新的要求。下一步,中国证监会将进一步补齐制度短板,提升监管效率,确保监管能力与市场对外开放程度相适应。加快推动期货法立法,夯实开放环境下的期货市场法制基础。

对此,有业内人士表示,监管部门希望尽快进一步松绑股指期货,主要是为了更好地留住进入A股的外资。

市场人士认为,股指期货一直以来是资本市场重要的风险管理工具,股指期货恢复常态化交易将发挥积极的市场功能。从短期和长期来看,股指期货带来的都将是利好消息。