这是《中国经营报》为您分享的第969篇原创文章;我们只发有态度,有干货的原创。

距离2018年中国汽车市场在狂奔28年之后出现首次下滑至今,汽车销量已连续15个月下滑。然而,这股寒流仍未有退却的预兆。中国汽车流通协会副秘书长兼产业协调部主任郎学红预测,2020年汽车销量的降幅将超过2019年。

面临汽车销量下滑的凌冬,一时之间汽车金融成为了整个汽车行业的救命稻草。

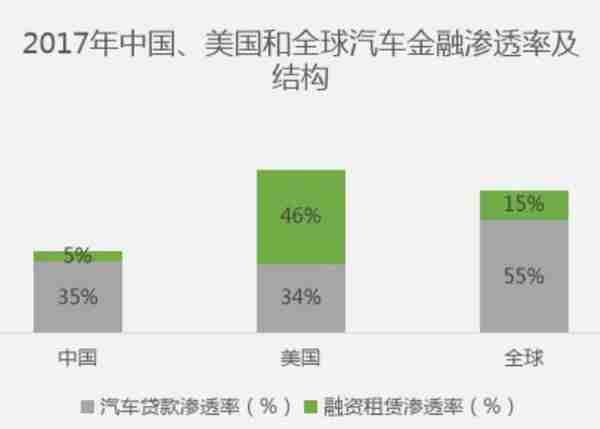

丰田汽车金融(中国)有限公司执行副总经理石井律朗公开表示,因国内乘用车的融资租赁渗透率远远低于欧美等发达国家,融资租赁无疑是中国汽车金融未来的主流方向。

截图来自华租融资租赁(青岛)有限公司报告

《中国经营报》记者注意到,目前不少车企已在加码融资租赁业务。

近日,安鹏国际融资租赁(深圳)有限公司、北京中车信融融资租赁有限公司、梅赛德斯-奔驰租赁有限公司3家汽车厂商系融资租赁公司先后宣布拟增加注册资本合计12.25亿元。天眼查信息显示,安鹏国际租赁和中车信融的大股东均为北京汽车。

除上述3家公司外,还有现代、一汽、威马、东风和丰田5家汽车公司纷纷选择入场或继续加码融资租赁行业。7家汽车厂商合计注资租赁公司金额达65.15亿元。

业内人士普遍认为,融资租赁中直租也就是以租代购模式有更大的发展空间。不过,目前以租代购产品仍存在许多设计缺陷,而改善上述问题,让以租代购的盈利模式更为健康或许可以效仿国外做好残值租赁。

朗学红对记者表示,高残值的租赁模式或成改革的方向。

看到前景的同时也不能忽视产品设计缺陷

“融资租赁主要包括直租和回租两种业务。”易车出行(秒台车)创始人、中之保(八保舟)创始人梁斌表示,虽然现在国内汽车融资租赁公司很多,但主流的融资租赁平台其实都是在做“回租”业务,这种业务模式和分期贷款并没有太大的区别。直租也就是通常所说的以租代购是推动汽车金融业务发展的重要砝码,未来仍有很大的发展空间。

谈及以租代购模式的优势,梁斌认为,以租代购的业务模式核心优势是“租”。在金融监管日趋收紧的背景下,以租代购对车辆资产的风控管理更为有效。因为车辆产权在公司名下,消费者在租赁有效期间只有使用权,一旦车辆租金出现恶性逾期,融资租赁公司有权通过将车辆收回并进行资产处置从而挽回损失,产生坏账的概率较低。此外,在催收环节,与消费者产生面对面争吵纠纷的可能性也较小。如果客户拒不交车,企业可以通过报警的方式解决,产权在企业手中受法律保护,这样可以避免与消费者产生更大的冲突。

尽管以租代购模式已成为不少车企解决销售困境的突破口,但其在产品设计上仍存在不少缺陷。

目前市场上主流的以租代购平台中,投诉问题一直难以避免,而投诉内容主要涉及诱导消费、没有提前告知是租车、费用远高于车价、私自收车等问题。

事实上,很多以租代购公司是打着零首付或者是一成首付的方式吸引用户,不过有可能会让用户支付较高的利息,因此使得很多用户背上债务。同时,以租代购本质上属于融资租赁,虽然说融资租赁是法律所允许的,但是与分期购买不同的是,用户在还款期间,不具备物品的所有权,仅具有物品的使用权。那么万一用户所选择的融资租赁公司实力不够强大,出现了债务纠纷问题,用户融资租赁购买来的车辆,很有可能就会被抵债。

值得注意的是,记者向多位业内人士求证了以租代购行业的贯通审核方式,得到的答案是以租代购模式下通常对用户的审核只需要一次,用户租期满一年需分期购车时不需要再次审核。

一位以租代购资深人士称,除非用户在租赁期间发生了经济上重大改变或第二年融资租赁公司的资金方更换,即客户需要与新的一方签订续租合同,那风控标准就得以新的资金方要求为准。

残值管理难题考验……

其实无论是“双重信审”、没有提前告知是租车还是私自收车、车价远高于4S店等问题,无非是企业希望扩大销量、做好资产保全、保持盈利的方式。其实,改善上述问题,让以租代购的盈利模式更为健康或许可以效仿国外做好残值租赁。

朗学红表示,高残值的租赁模式或成改革的方向。

“在欧美等发达国家,汽车生产制造已经有百年历史,其消费者经历了不同的时代与不同的消费观念的迭代,相比国内的消费者群体,国外的消费者更关注车辆的使用权,他们换车的频率很高,所以二手车交易会更加频繁。他们在选择车辆购买使用时,车辆残值往往是其购车的重要影响因素。”梁斌指出,如前文所述回租业务与分期贷款相差无几,以租代购只有带上“残值”才能真正体现出“租赁”的优势。

梁斌解释道,残值租赁中消费者的消费成本主要由车辆折旧所决定,残值越高,消费成本越低。以一辆价格为10万元的新车为例,假定3年后残值为5万元。在传统车贷款或回租业务模式中,消费者拿到的产品一般月供在3000元左右(36期)。而通过残值租赁方式,消费者在3年租期内只需支付车辆折旧的5万元,即每月1388元即可享有车辆的使用权(未含息差收益及其他收入)。3年期满后,消费者可以选择支付5万元尾款,将车辆买下,也可以选择退还车辆,换购其他新车。

梁斌指出,这两年国内也有融资租赁公司在探索求进残值租赁,国内尚未有一家公司能够在这条产业链上实现有效打通,一般还仅仅停留在将以租代购产品设计一个简单的尾付阶段,并未真正释放出残值租赁所具有的更多的能量。

“目前国内市场上的以租代购这种1+X产品通常只有1年租期,消费者会发现后期分期购车费用较高,比如选择1年后退车还有一定的公里数要求等,如满足要求还需缴纳一笔费用等,造成退车门槛较高。”梁斌建议企业对以租代购产品进行深入包装以符合市场需求,比如设计出2+X、3+X这样甚至像N+X展期更长的产品,这样就可以大幅降低消费者的前期投入用车成本。

但是梁斌也指出,1+X模式中前期租赁时间段拉得越长,对企业资金融资能力就要求越高。因为一辆车主要的购车成本回收都压在了后几年,如果融资租赁公司没有很强的资金实力,很可能会陷入流动性危机。

此外,业内分析指出,目前国内二手车市场的不成熟导致缺乏具有公信力的车况鉴定标准以及残值评估标准,进而影响了汽车残值定价。车辆残值处置能力不足也是业务开展的难点之一,多数汽车金融主体只是单纯的金融机构,并不具备较强的二手车处置能力。

因此,在朗学红看来,目前汽车厂家的融资租赁公司更有能力推出高残值的租赁产品。

梁斌指出,厂商系租赁公司自己掌握车源,资金压力相对较小,而厂家直接推出残值租赁产品给到消费者手中,相较于经销商或互联网公司等可减少诸多中间环节,大大降低融资成本。

不过,据了解,目前厂商系租赁公司还未有推出残值租赁产品的先例。梁斌认为,主要是受困于资产管理的难题。以违章为例,如果企业规模很大,每天需要处理的违章可能要有成千上万条,这就需要有专门的客服团队催促客户去交通部门处理违章。如果大量客户出现不及时处理违章的情况,那么因为车辆上牌都在企业名下,未来购买新车上牌时,车辆管理部门可能就会以违章太多处理不及时而暂拒该企业在当地上牌,这将会对车辆新增销售造成极大影响。此外,大量的车辆保险购买、理赔、续保等服务,对企业的车辆运营管理部门也是一个极大的考验。

【版权说明】

本文为原创内容

作者:《中国经营报》

记者 刘颖

中国经营报旗下垂直于互联网金融领域的全媒体平台。已经入驻微信公众号,今日头条,一点资讯,百度百家,网贷之家,新浪财经头条、网贷天眼、网易、腾讯等媒体平台。致力于为互联网金融从业者和投资者提供有价值的内容产品。